Por Fernando López

La propuesta de eliminar las AFP y nacionalizar los fondos de pensiones es respaldada por personas que valoran que el Estado se haga cargo de administrar el sistema previsional. El autor sostiene que no es seguro que el Estado pueda garantizar mejores pensiones que cumplan las expectativas de la población, pues esta capacidad depende de cómo y cuánto aumente la recaudación fiscal; de cuán eficiente sea ese gasto y también de las reasignaciones de presupuesto que se realicen. El tamaño del desafío se puede leer en el siguiente dato de las Naciones Unidas: “Si en 2019 habían 5 personas entre 15 y 65 años para financiar a cada persona mayor a 65 años, en 2050 habrá sólo 2 personas entre 15 y 65 años para financiar a cada persona mayor a 65 años”.

(Fernando López es Ph.D. en Business (Finanzas) de la Washington University in St. Louis. El grueso de su investigación abarca diversos ámbitos de las pensiones, como la toma de decisiones individuales, inversiones y legitimidad. Su trabajo ha sido publicado en revistas especializadas en el ámbito previsional como el Journal of Pension Economics and Finance).

En una cosa estamos de acuerdo: las pensiones son bajas y es necesario aumentarlas. Donde no hay consenso es en cómo lograrlo. En un extremo hay quienes consideran que tenemos un Mercedes Benz que necesita más bencina, mientras que otros plantean la eliminación del actual sistema y su reemplazo por uno completamente nuevo. Las principales discrepancias tienen como trasfondo diferencias ideológicas sobre redistribución de ingresos (solidaridad inter e intra generacional y su financiamiento) y disputas de poder asociadas a la gobernanza y administración del sistema.

En esta columna me refiero a las limitaciones de nuestra economía para pagar pensiones “dignas” y la poca transparencia con que esto se ha comunicado a la ciudadanía. Para ilustrar nuestro problema estructural, consideremos el caso de una mujer de ingreso mediano ($440.000 según la última Encuesta Suplementaria de Ingresos del INE[1]) que cotiza un 10% de su ingreso imponible por 45% de su vida entre los 20 y 60 años. En la práctica, esta mujer ahorra $44.000 mensuales por 18 años y con esto debe financiar una pensión por un periodo de 30 años. Repito, ahorra $44.000 mensuales por 18 años y con eso debe financiar una pensión por 30 años. El panorama de los hombres no es mucho mejor.

En lo que sigue, abordaré tres temas: (1) de qué dependen las pensiones, independientemente del diseño del sistema previsional por el que optemos, (2) las alternativas que tenemos para aumentarlas y (3) la poca transparencia con que se presentan las limitaciones de las propuestas que se plantean a la ciudadanía.

¿DE QUÉ DEPENDEN LAS PENSIONES?

La Figura 1 muestra una versión simplificada de los principales determinantes de las pensiones en “cualquier” sistema previsional (desde reparto puro a capitalización individual pura). Se aprecia que la pensión de una persona aumenta con el ahorro que ésta logre acumular durante su vida laboral. Este depende de las características de su trayectoria laboral (años trabajados, formalidad de su empleo y nivel de ingresos). Otro factor es la rentabilidad de sus ahorros, que en el caso chileno depende del marco regulatorio, de la gestión de las inversiones por parte de quien administre y del desempeño del mercado financiero. Las pensiones también dependen de los aportes del Estado así como de la expectativa de vida de las personas al jubilar y sus personas beneficiarias en caso de fallecimiento.

Figura 1

Determinantes de las pensiones

Fuente: elaboración propia

En un modelo de reparto puro, no hay ahorro y las pensiones se financian con aportes del Estado a través de impuestos (o cotizaciones de seguridad social). En un modelo de capitalización individual puro, el aporte del Estado es cero y todo se financia con ahorros previsionales y la rentabilidad de estos ahorros. El sistema de pensiones chileno es mixto porque tiene componentes de reparto y ahorro individual que están organizados en torno a tres pilares. El primer pilar (solidario) es de reparto porque se financia con impuestos generales y su objetivo es aliviar la pobreza en la vejez. Este pilar entrega pensiones a personas que pertenecen al 60% más vulnerable del país que nunca han cotizado (Pensión Básica Solidaria) o sus cotizaciones no le permiten autofinanciar pensiones superiores a la Pensión Máxima con Aporte Solidario (PMAS), que actualmente asciende a $ 417.764[2]. El segundo pilar, de capitalización individual, se financia con ahorros previsionales de los trabajadores. El tercer pilar es de ahorro previsional voluntario que permite a las personas ahorrar a través del APV, APV Colectivo y los Depósitos Convenidos[3].

ALTERNATIVAS PARA MEJORAR LAS PENSIONES

Las alternativas para aumentar las pensiones son aumentar el ahorro, aumentar los aportes del Estado, aumentar la edad de jubilación y aumentar la rentabilidad del ahorro. Como veremos, ninguna de estas es la panacea. En efecto, aumentar el ahorro es complejo porque la mayor parte de la gente prefiere utilizar esos recursos en el presente. Aumentar el aporte del Estado, a menos que sea vía la eterna promesa de mayor eficiencia en el gasto, involucra mayores impuestos y/o reasignaciones que reducen el presupuesto disponible para otras necesidades. Aumentar la edad de jubilación mejora la “contabilidad” de las pensiones porque reduce el periodo a financiar y son varios los países OECD que lo han implementado. Sin embargo, esta medida es tan impopular que los gobiernos de Piñera ni Bachelet se han atrevido a plantearla. Por último, la rentabilidad a largo plazo de los fondos previsionales depende del nivel de riesgo de las inversiones y del desempeño de los mercados financieros. Esto es altamente incierto y su impacto en las pensiones es enorme.

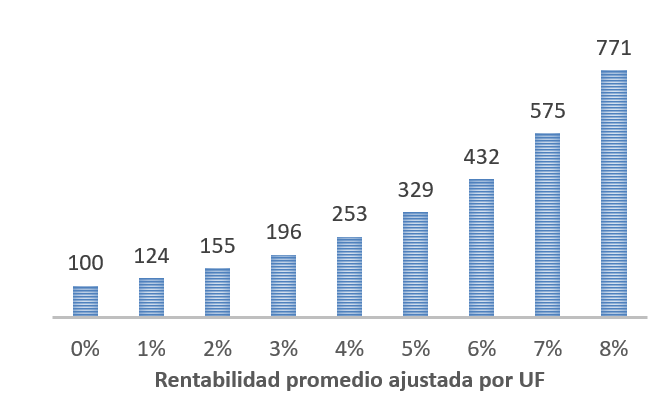

Para ilustrar ese punto, consideremos el caso de una persona que ahorra un monto fijo (en UF) durante 40 años y su fondo tiene una rentabilidad real constante durante este periodo. El Gráfico 1 muestra la relación entre rentabilidad de los fondos de pensiones (eje horizontal) y pensión (eje vertical). A modo de referencia, supongamos que con una rentabilidad real de 0% durante los 40 años de ahorro, la persona obtiene una pensión igual a $100. Con una rentabilidad promedio de UF+2%, la pensión será $155 y si la rentabilidad es UF+6%, la pensión será $432.

Figura 2

Impacto de la rentabilidad en las pensiones

Fuente: Elaboración propia

TRANSPARENCIA Y OFERTONES

Al entender los determinantes de las pensiones y las alternativas para mejorarlas, tenemos elementos para analizar algunos ofertones y la sostenibilidad de las promesas que traen implícitas. El primero corresponde a las estimaciones de impacto que tendría un aumento en la cotización obligatoria en las pensiones. En el gobierno de Bachelet, se planteaba que un aumento en 5% en la cotización obligatoria aumentaría las pensiones futuras en un 50%. De esta manera, un ciudadano promedio entendería que una pensión de $100 aumentará a $150. Del mismo modo, el gobierno de Pinera planteaba que un aumento de 4% en la cotización obligatoria aumentaría las pensiones futuras en un 40%. Ambos datos son correctos “respecto a la pensión que se alcanzaría en ausencia de la mayor cotización”, pero no en términos absolutos. En efecto, las pensiones dependen de múltiples factores y, por consiguiente, estas podrían ser mayores o menores a lo sugerido por los anuncios. Por ejemplo, si la rentabilidad de los fondos previsionales fuera lo suficientemente inferior al escenario base, podría incluso anularse el impacto de la mayor cotización.

Si hoy tenemos 5 personas entre 15 y 65 años para financiar a cada persona mayor a 65 años, en 2050 habrá sólo 2 personas entre 15 y 65 años para financiar a cada persona mayor a 65 años

Un segundo ejemplo corresponde a quienes plantean un esquema que asegure un nivel de pensión mínima, lo que en términos técnicos se conoce como “beneficios definidos”, tal como lo hacen varios países de la OCDE. Parte de esta propuesta consiste en estatizar o expropiar los fondos de pensiones[4] [5], lo cual permitiría mejorar de inmediato el ingreso de los actuales pensionados. Uno de los elementos que no se transparentan con esta idea es la sostenibilidad de la propuesta, que en términos simples se refiere a la capacidad de cumplir con los beneficios prometidos en las futuras generaciones. Esto es problemático por varias razones. La primera es la incertidumbre asociada a la capacidad de pagar pensiones futuras. Tal como muestran las simulaciones de la Figura 2, si la rentabilidad de las inversiones es inferior a la proyectada, el sistema podría ser incapaz de cumplir con los beneficios prometidos, cayendo en una situación de insolvencia. La segunda es el envejecimiento de la población. Según datos del World Population Ageing (2019) de las Naciones Unidas[6], si hoy tenemos 5 personas entre 15 y 65 años para financiar a cada persona mayor a 65 años, en 2050 habrá sólo 2 personas entre 15 y 65 años para financiar a cada persona mayor a 65 años. Tercero, si las pensiones futuras se pagarán con recursos del Estado, habría que transparentar la fuente de estos recursos. Si fuera con una mayor eficiencia del gasto público, ¿cómo se aumentará esta eficiencia y en cuánto mejoraría el presupuesto fiscal? Si se realizarán reasignaciones, ¿cuáles son los gastos que se reducirán? Si se aumentará la recaudación fiscal, ¿qué medidas implementará y cuánto recaudará? En definitiva, ¿de dónde saldrán los recursos para financiar las pensiones futuras de quienes sean expropiados hoy?

En el caso en que los fondos del sistema sean insuficientes para cumplir con las pensiones prometidas, quienes proponen esta medida deberían explicitar si los obtendrán de otras fuentes (cuando están disponibles) o reducirán los beneficios de los futuros pensionados. Para abordar esto último, los países de la OCDE han optado por vincular los beneficios a la expectativa de vida de la población, a la disponibilidad de fondos para el pago de pensiones, postergar la edad de jubilación y desarrollar (o potenciar) esquemas de capitalización individual (OECD, 2019)[7].

REFLEXIÓN FINAL

En el caso chileno, asegurar un nivel mínimo de pensiones es complejo tanto por las características estructurales de nuestra economía como por la incertidumbre respecto a la rentabilidad de los fondos de pensiones en el largo plazo. El actual esquema de capitalización individual no tiene una responsabilidad contractual de asegurar un mínimo nivel de pensión, pero la ciudadanía se lo exige a través de la protesta y diversas formas de manifestación. Las pensiones son un desafío global que estamos lejos de resolver. Esperemos que el debate se realice con transparencia y honestidad intelectual sobre las bondades y limitaciones de las distintas alternativas que se plantean a la ciudadanía.

NOTAS Y REFERENCIAS

[1] El ingreso mediano de las mujeres en 2019, excluyendo cotizaciones previsionales, ascendió a $352.865 mensuales. Si consideramos que las cotizaciones previsionales ascienden a 20% del ingreso imponible, el ingreso imponible corresponde a $441.081 (=$352.865/0,8).

[3] Para más detalles sobre el pilar de ahorro voluntario se sugiere revisar el número especial de la revista Gestión y Tendencias ver el siguiente enlace.

[7] OECD (2019), Pensions at a Glance 2019: OECD and G20 Indicators, OECD Publishing, Paris.

Este artículo es parte del proyecto CIPER/Académico, una iniciativa de CIPER que busca ser un puente entre la academia y el debate público, cumpliendo con uno de los objetivos fundacionales que inspiran a nuestro medio.

CIPER/Académico es un espacio abierto a toda aquella investigación académica nacional e internacional que busca enriquecer la discusión sobre la realidad social y económica.

FUENTE: Ciperchile.cl